عندما كنت أسمع كلمة استثمار من قبل، كنت أتخيل أنه حكر على الأغنياء فقط.

وأنه يحتاج إلى ملايين حتى تبدأ فيه. ولم يخطر ببالي أن أمر الاستثمار موجه إلي أنا.

حتى بدأت أدخل عالم المال وإذا بي أكتشف أن الاستثمار هو

ما يفعله الإنسان حتى يصير غنيا، وليس ما يفعله عندما يصبح غنيا

بمعنى أن أولى الناس بالاستثمار هم الذين لم يصلوا إلى مرحلة الثراء بعد، ويسبحون في الطبقة الفقيرة أو الوسطى، ويقومون بهذه الاستثمارات بهدف الخروج من دائرة الفقر أو الهروب من سباق الفئران.

في هذا المقال سنبدأ أكثر في التعرف على:

- ماهية الاستثمار

- التضخم

- المخاطر

- التنويع

وأنه يحتاج إلى ملايين حتى تبدأ فيه. ولم يخطر ببالي أن أمر الاستثمار موجه إلي أنا.

حتى بدأت أدخل عالم المال وإذا بي أكتشف أن الاستثمار هو

ما يفعله الإنسان حتى يصير غنيا، وليس ما يفعله عندما يصبح غنيا

بمعنى أن أولى الناس بالاستثمار هم الذين لم يصلوا إلى مرحلة الثراء بعد، ويسبحون في الطبقة الفقيرة أو الوسطى، ويقومون بهذه الاستثمارات بهدف الخروج من دائرة الفقر أو الهروب من سباق الفئران.

في هذا المقال سنبدأ أكثر في التعرف على:

- ماهية الاستثمار

- التضخم

- المخاطر

- التنويع

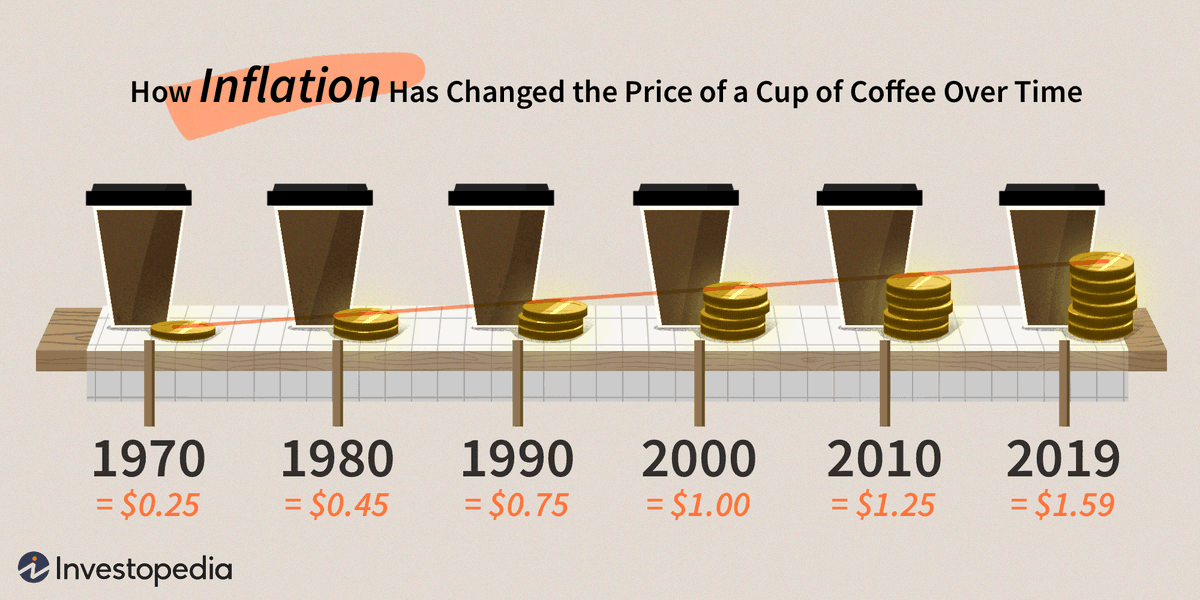

ما هو التضخم

قبل الحديث عن الاستثمار لابد لنا أن نعرف أن دخولك أنت شخصيا عالم الاستثمار لا يعتبر اختيارا أبدا، بل هو ضرورة حتمية يفرضها عليك الواقع. هذا الواقع متمثل في الزيادة المستمرة في أسعار السلع والخدمات، أو ما يسمى بالتضخم.

التضخم يجعل القوة الشرائية لعُملتك المحلية أقل مما هي عليه ساعة ادخرت المال..

بمعنى أننا لو افترضنا عام 2021 كمثال، فبحسب الأرقام المعلنة في الولايات المتحدة الأمريكية، بلغ مقدار التضخم 8%، أي ما كان يمكنك أن تشتريه بـ 100 دولار في عام 2020، تحتاج الآن إلى 108 دولار لتشتري نفس السلعة بنفس المقدار.

في مواجهة التضخم عادة ما تقوم الشركات برفع أجور العاملين بها.

لكن إن لم يكن هذا هو الحال بالنسبة لك، يتبين لك أنه لحماية أموالك من التضخم لابد لك أن تستثمرها حتى لا تفقد قيمتها مع الوقت. وإذا كنت موفقا بالقدر الكافي فإنك قد تصل إلى عوائد استثمار تفوق معدل التضخم، وعندها تبدأ ثروتك في النمو.

قبل الحديث عن الاستثمار لابد لنا أن نعرف أن دخولك أنت شخصيا عالم الاستثمار لا يعتبر اختيارا أبدا، بل هو ضرورة حتمية يفرضها عليك الواقع. هذا الواقع متمثل في الزيادة المستمرة في أسعار السلع والخدمات، أو ما يسمى بالتضخم.

التضخم يجعل القوة الشرائية لعُملتك المحلية أقل مما هي عليه ساعة ادخرت المال..

بمعنى أننا لو افترضنا عام 2021 كمثال، فبحسب الأرقام المعلنة في الولايات المتحدة الأمريكية، بلغ مقدار التضخم 8%، أي ما كان يمكنك أن تشتريه بـ 100 دولار في عام 2020، تحتاج الآن إلى 108 دولار لتشتري نفس السلعة بنفس المقدار.

في مواجهة التضخم عادة ما تقوم الشركات برفع أجور العاملين بها.

لكن إن لم يكن هذا هو الحال بالنسبة لك، يتبين لك أنه لحماية أموالك من التضخم لابد لك أن تستثمرها حتى لا تفقد قيمتها مع الوقت. وإذا كنت موفقا بالقدر الكافي فإنك قد تصل إلى عوائد استثمار تفوق معدل التضخم، وعندها تبدأ ثروتك في النمو.

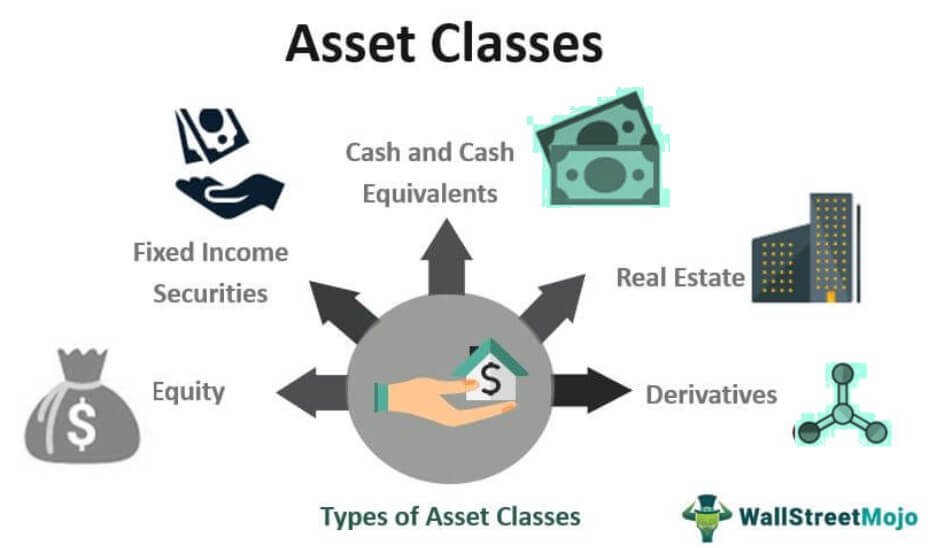

ما هو الاستثمار

الاستثمار يعني شراء أصول ذات قيمة، تدعى الأصول الرأسمالية، يشتريها المستثمر بناء على توقعات لها إما: بارتفاع قيمتها بمرور الوقت. وإما للقناعة بأنها سوف توفر مصدراً جديداً للدخل. أو أنها تحقق الأمرين معاً أي ارتفاع قيمتها مع مرور الوقت، وتوفيرها مصدراً جديداً للدخل.

تعرفنا من قبل بالفعل على كيفية الادخار وتوفير الأموال اللزمة للادخار. والآن نتعرف على الكيفية المثلى لإنفاق هذه الأموال عن طريق شراء الأصول، ومن التعريف يتضح لنا أن الأصول لها نوعين:

1- أصول ترتفع قيمتها مع الوقت: كأن تشتري قطعة من الأرض في تقسيم عمراني جديد، على أمل أن ترتفع قيمتها بعدما يبدأ البناء في هذا التقسيم. لكن كما هو معلوم فإن الأرض بذاتها لا تدر أي أرباح فترة امتلاكك لها. ولهذا فإن أرباحها تكون أرباح رأس مالية فقط، بمعنى زيادة في سعر الأصل.

2- أصول تدر أرباح فترة امتلاكك لها: كأن تشتري أسهم في شركات توزع أرباح سنوية أو ربع سنوية، أو تشتري شقة ثم تقوم بتأجيرها. فإن هذه الأصول تعود عليك بما يسمى دخل سلبي. أو دخل لا يحتاج منك إلى عمل مباشر.

3- بعض الأصول تجمع بين الأمرين: كأن يرتفع سعر سهم الشركة التي توزع أرباح، أو يرتفع سعر الشقة التي تؤجرها.

الاستثمار يعني شراء أصول ذات قيمة، تدعى الأصول الرأسمالية، يشتريها المستثمر بناء على توقعات لها إما: بارتفاع قيمتها بمرور الوقت. وإما للقناعة بأنها سوف توفر مصدراً جديداً للدخل. أو أنها تحقق الأمرين معاً أي ارتفاع قيمتها مع مرور الوقت، وتوفيرها مصدراً جديداً للدخل.

تعرفنا من قبل بالفعل على كيفية الادخار وتوفير الأموال اللزمة للادخار. والآن نتعرف على الكيفية المثلى لإنفاق هذه الأموال عن طريق شراء الأصول، ومن التعريف يتضح لنا أن الأصول لها نوعين:

1- أصول ترتفع قيمتها مع الوقت: كأن تشتري قطعة من الأرض في تقسيم عمراني جديد، على أمل أن ترتفع قيمتها بعدما يبدأ البناء في هذا التقسيم. لكن كما هو معلوم فإن الأرض بذاتها لا تدر أي أرباح فترة امتلاكك لها. ولهذا فإن أرباحها تكون أرباح رأس مالية فقط، بمعنى زيادة في سعر الأصل.

2- أصول تدر أرباح فترة امتلاكك لها: كأن تشتري أسهم في شركات توزع أرباح سنوية أو ربع سنوية، أو تشتري شقة ثم تقوم بتأجيرها. فإن هذه الأصول تعود عليك بما يسمى دخل سلبي. أو دخل لا يحتاج منك إلى عمل مباشر.

3- بعض الأصول تجمع بين الأمرين: كأن يرتفع سعر سهم الشركة التي توزع أرباح، أو يرتفع سعر الشقة التي تؤجرها.

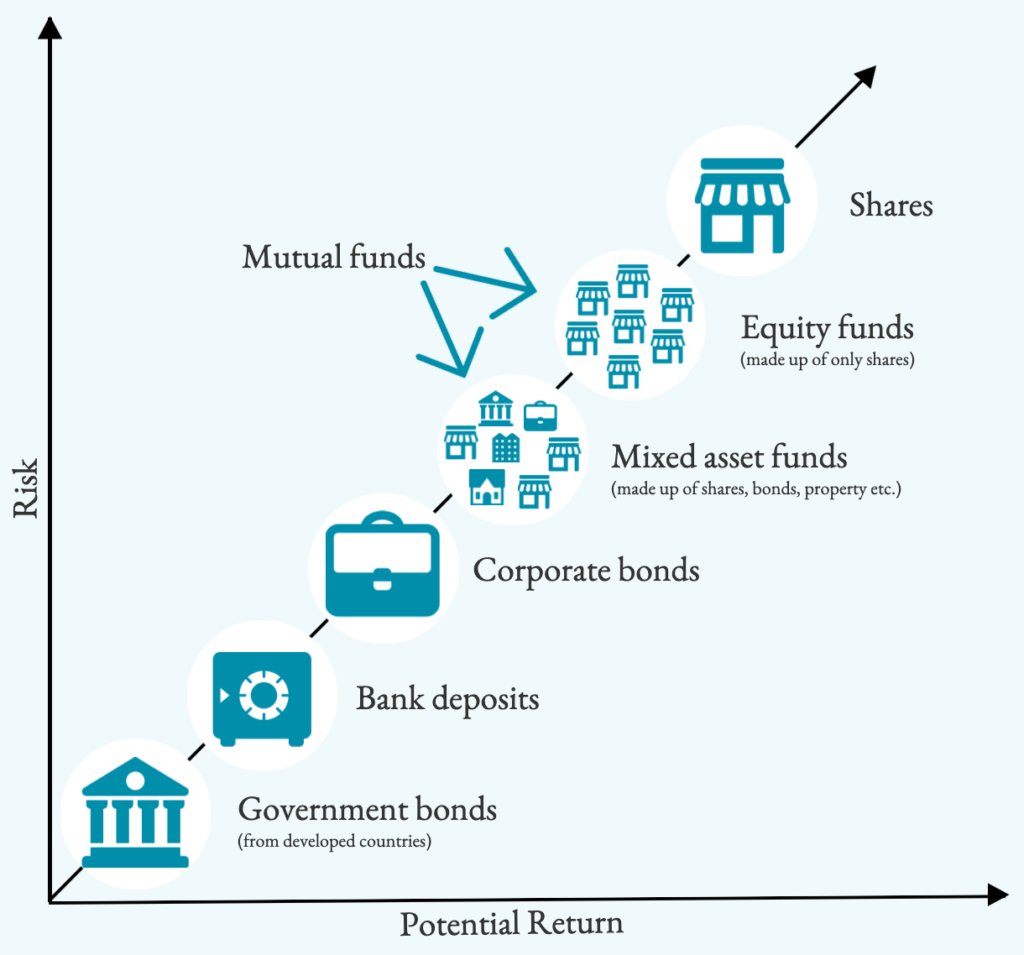

ما هي مخاطر الاستثمار Risk

بطبيعة الحال لا يوجد استثمار آمن بنسبة 100%، وذلك بسبب أن أسعار تلك الأصول التي تشتريها معرضة للنقص كما هي معرضة للزيادة.

على سبيل المثال لو تعرضت الشركة التي اشتريت سهما لأي مشكلة بسبب السوق أو بسبب الإدارة، فإن سعرها سوف ينخفض، وبالتالي تنخفض معه ثروتك التي وضعتها لشراء ذلك السهم. وقد يحدث الأمر في العقار الذي اشتريته أو في المشروع التجاري الذي تشارك فيه.

بحسب تاريخ أسواق المال والاقتصاد العالمي فإنها دوما في صعود وهبوط، لكن على الدوام كانت محطات الهبوط مؤقتة وبمعدلات أقل من الصعود. ولذلك فإنه عند تجميع المعدلات التراكمية فإنك تحصل على معدلات إيجابية صاعدة.

لكن حتى تنجو من محطات الهبوط تلك لابد لك أن تكون على بصيرة بطبيعتها، وتقوم بالدور الذي عليك في تنويع استثماراتك لحمايتها من التآكل.

بطبيعة الحال لا يوجد استثمار آمن بنسبة 100%، وذلك بسبب أن أسعار تلك الأصول التي تشتريها معرضة للنقص كما هي معرضة للزيادة.

على سبيل المثال لو تعرضت الشركة التي اشتريت سهما لأي مشكلة بسبب السوق أو بسبب الإدارة، فإن سعرها سوف ينخفض، وبالتالي تنخفض معه ثروتك التي وضعتها لشراء ذلك السهم. وقد يحدث الأمر في العقار الذي اشتريته أو في المشروع التجاري الذي تشارك فيه.

بحسب تاريخ أسواق المال والاقتصاد العالمي فإنها دوما في صعود وهبوط، لكن على الدوام كانت محطات الهبوط مؤقتة وبمعدلات أقل من الصعود. ولذلك فإنه عند تجميع المعدلات التراكمية فإنك تحصل على معدلات إيجابية صاعدة.

لكن حتى تنجو من محطات الهبوط تلك لابد لك أن تكون على بصيرة بطبيعتها، وتقوم بالدور الذي عليك في تنويع استثماراتك لحمايتها من التآكل.

فن عدم وضع البيض في سلة واحدة

"لا تضع البيض كله في سلة واحدة"

هذا المثال الشهير سمعناه جميعا في صغرنا للتعبير عن أحد أهم طرق إدارة المخاطر. وهو مثال مازال فعال حتى يومنا هذا.

فإنك كمستثمر لابد لك أن تقوم بتنويع استثماراتك بشكل يضمن لك تقليل احتمالية تعرضك للمخاطر قدر المستطاع.

الشكل الأمثل لتنويع الاستثمار هو أن تساهم في كل النشاطات الاقتصادية، كأن تشتري أسهم في جميع الشركات، وتشتري أراضي وعقارات، وتنوع بين النقد والذهب. ولما كان المجموع التراكمي للاقتصاد في زيادة باستمرار، فإن اموالك ستنمو مع نمو الاقتصاد.

لكن بما أن ذلك غير ممكن لغير المتخصص، فسأضرب لك مثالا على كيفية تنويع محفظتك بما يقلل جدا من المخاطر:

- الاحتفاظ بجزء من ثروتك على شكل نقد لأي ظرف طارئ

- جزء من محفظتك تستثمره في سوق المال. مع مراعاة التنويع داخل أسواق المال بين الأسهم والسندات، وفي الأسهم التنويع بين القطاعات المختلفة، والشركات المختلفة في كل قطاع.

- جزء من محفظتك تشتري بع عقار تقوم بتأجيره. مع مراعاة اختيار المكان بعناية والمطور العقاري الذي ستتعامل معه

- جزء من محفظتك تشتري به ذهبا. مع مراعاة أنك تقوم بشراء سبائك الذهب وليس المشغولات الذهبية. وأنك تقوم استشارة الخبراء في التوقيت المناسب للشراء والتوقيت المناسب للبيع.

- المشاركة في مشروع تجاري قائم ويوزع أرباحا. شريطة أن تستشير خبير قانوني في كيفية ضمان حقوقك.

"لا تضع البيض كله في سلة واحدة"

هذا المثال الشهير سمعناه جميعا في صغرنا للتعبير عن أحد أهم طرق إدارة المخاطر. وهو مثال مازال فعال حتى يومنا هذا.

فإنك كمستثمر لابد لك أن تقوم بتنويع استثماراتك بشكل يضمن لك تقليل احتمالية تعرضك للمخاطر قدر المستطاع.

الشكل الأمثل لتنويع الاستثمار هو أن تساهم في كل النشاطات الاقتصادية، كأن تشتري أسهم في جميع الشركات، وتشتري أراضي وعقارات، وتنوع بين النقد والذهب. ولما كان المجموع التراكمي للاقتصاد في زيادة باستمرار، فإن اموالك ستنمو مع نمو الاقتصاد.

لكن بما أن ذلك غير ممكن لغير المتخصص، فسأضرب لك مثالا على كيفية تنويع محفظتك بما يقلل جدا من المخاطر:

- الاحتفاظ بجزء من ثروتك على شكل نقد لأي ظرف طارئ

- جزء من محفظتك تستثمره في سوق المال. مع مراعاة التنويع داخل أسواق المال بين الأسهم والسندات، وفي الأسهم التنويع بين القطاعات المختلفة، والشركات المختلفة في كل قطاع.

- جزء من محفظتك تشتري بع عقار تقوم بتأجيره. مع مراعاة اختيار المكان بعناية والمطور العقاري الذي ستتعامل معه

- جزء من محفظتك تشتري به ذهبا. مع مراعاة أنك تقوم بشراء سبائك الذهب وليس المشغولات الذهبية. وأنك تقوم استشارة الخبراء في التوقيت المناسب للشراء والتوقيت المناسب للبيع.

- المشاركة في مشروع تجاري قائم ويوزع أرباحا. شريطة أن تستشير خبير قانوني في كيفية ضمان حقوقك.

جاري تحميل الاقتراحات...