而要尝试了解中国现在在货币领域面临的两难局面,就必须深入的了解我国央行的总资产演变情况。

上表的数据来源为中国人民银行官网数据库,给出了2008年至今年三季度的央行总资产演变。注意,央行总资产从2008年之后,在大多数年份都处于剧烈的扩张之中,其间在2015年萎缩了一次

2/n

上表的数据来源为中国人民银行官网数据库,给出了2008年至今年三季度的央行总资产演变。注意,央行总资产从2008年之后,在大多数年份都处于剧烈的扩张之中,其间在2015年萎缩了一次

2/n

萎缩幅度为-6.0%(31.78万亿/33.82万亿-1),这是由于当年度股灾爆发,巨额国际热钱撤出中国,作为央行最重要资产的外汇占款(央行为了兑换外汇流入而印出来的人民币,随着外汇流出被动减少)因此减少了2.22万亿人民币。2016年外汇占款继续减少2.91万亿,但是当年度央行总资产反而增加了1.92万亿

3/n

3/n

这是由于我国央行从2016年初开始启动了宽松模式,也就是SLF、MLF等新型印钞模式,央行作为最终借款人,向各大商业银行提供借款,商业银行只需要拿手里的各种债券作为抵押就可以了。在数据上,2016年央行向商业银行借出了足足5.81万亿人民币的债,足以填补外汇占款减少带来的窟窿。

4/n

4/n

在此我必须不厌其烦的强调:注意,央行向各大商业银行提供的借款,当然也是印出来的,在本质上, 这就是以债为锚的印钞模式。这一点并没什么可质疑之处,以债为锚,是欧美发达国家最基本最普遍的印钞模式,我国在2016年之后才启动这个模式,根本就无可厚非。2017-2018年,外汇占款每年均小幅萎缩

5/n

5/n

但央行向商业银行的借款规模持续快速上升, 由此确保了央行总资产持续上升,也就维持住了货币的整体宽松环境。

然而到了2019年,央行总资产终于丧失了增长性。截至今年9月底的央行总资产为36.20万亿,对比2018年底37.25万亿,降幅为-2.8%,虽然没有2015年的萎缩幅度大

6/n

然而到了2019年,央行总资产终于丧失了增长性。截至今年9月底的央行总资产为36.20万亿,对比2018年底37.25万亿,降幅为-2.8%,虽然没有2015年的萎缩幅度大

6/n

但也已经算是一个根本性的逆转。之所以出现这种逆转,其原因在于,央行向商业银行的借款,已经丧失了增长性,截至今年9月底的借款额为10.68万亿,较2018年底的11.15万亿,降幅-4.2%。

各位,面对这种数据,你们必须要了解的第二个问题是:以债为锚印钞的根本难题就在于要找到最终的适格借款人。

7/n

各位,面对这种数据,你们必须要了解的第二个问题是:以债为锚印钞的根本难题就在于要找到最终的适格借款人。

7/n

央行印钱给商业银行,商业银行并不是资金的最终使用方,它必须把钱放贷出去,借给各种各样的适格借款人,比如购房人,比如企业,比如政府。然而,现在的问题在于,2016年我国启动“以债为锚”模式,到2019年,短短三年时间,适格借款人就已经用完了!这真是一件非常尴尬的事。

8/n

8/n

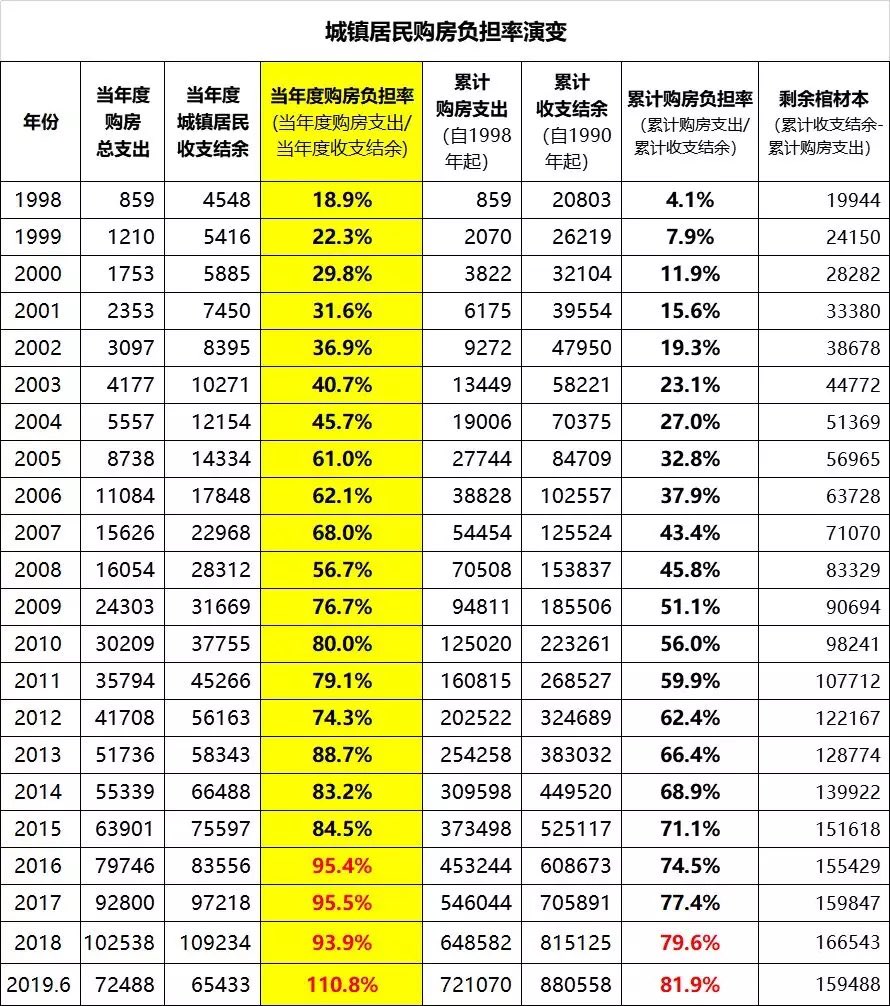

首先要说的是最常见的借款人——城镇居民,他们会通过购房这种行为借入大量的债务,从而支撑起整个货币体系,这也是2016年起我国会发起“地产去库存”运动的原因。事实上,整个欧美金融世界的主要借款人,都是居民。美国2018年末的家庭负债总规模达到13.5万亿美元,而美国2018年末的M2(货币总量)

9/n

9/n

也就是14.3万亿美元,两者之间的比值高达94.4%。这事实上意味着,在以债为锚的印钞模式下,庞大的家庭负债支撑起了整个美国的金融体系。而在中国这边,2018年底的居民部门贷款总规模仅47.9万亿人民币,对比当年末182.7万亿人民币的M2,占比只有区区26.2%,几乎没有存在感可言。

10/n

10/n

即便是还存在二十万亿人民币规模的民间地下借贷,也没什么关系,提升不了多少百分比。通过老百姓借债买房来支撑整个货币体系的发展,在一贯胶柱鼓瑟(这个成语能看懂的人不多吧嘿嘿)的国产经济智囊们看来,实在是空间大得很啦。事实上, 这就是我大中国在2016年推出地产去库存政策的背景:

11/n

11/n

学术界整天叫喊着中国老百姓的存款率高负债率低,跟欧美的相关金融数据比起来差异过于明显,把老百姓的六个钱包都赶出来买房,起码可以支撑中国经济再发展个黄金10年,一点问题都没有。

然而可悲的地方在于,国产经济学界在看到上面这份简单的数据对比之余,忘记了人类世界最基本的常识:

12/n

然而可悲的地方在于,国产经济学界在看到上面这份简单的数据对比之余,忘记了人类世界最基本的常识:

12/n

欧美国家老百姓,与中国老百姓,在收入上是有根本差异的。近10年来,欧美国家的居民收入占GDP的比值,长期稳定在65-70%之间,而中国的居民收入,则始终处于一个非常尴尬的境地。(在这里我需要进行解释的是,GDP的本质就是全社会所有行业的税前利润+工资的总和,因此居民收入属于GDP的组成部分

13/n

13/n

是可以与GDP进行对比的。看看,我就是这么严谨,只拿在本质上可以对比的数据进行对比,这就是我跟那些骚浪贱经济学者之间的区别了呵呵呵)我国居民总收入占GDP的比值,则常年在43-46%之间徘徊,同样也是稳定得很,没有什么显著的增长迹象。在收入分配比例显著低于欧美国家的背景条件之下

14/n

14/n

就超过了九成,到今年上半年,直接就超过百分百。这意味着在整体上,城镇居民除了维持生存必需的日常消费性支出之外,已经没有任何空间可以进行投资和奢侈性消费了。

16/n

16/n

جاري تحميل الاقتراحات...