أرامكو هي أكبر شركة نفط في العالم وهي شركة (Integrated) بمعنى أنها تعمل في نشاط البحث والإنتاج، النقل والتخزين، وتكرير وتسويق وبيع النفط وكل مُنتجاتهِ.

وهذه الصناعة معقدة جدًا وبها كثير من القوانين والتشريعات التنظيمية ولها تأثير كبير على البيئة، وكلما زادت التشريعات والقوانين وتأثير نشاط الشركة على البيئة كلما زادت الحاجة للمُخصصات.

والمُخصصات (Provisions) هي التزام قيمتهُ وتوقيت دفعه غير مُحددان، وذلك بسبب وجود حالة من اللايقين (Uncertainty) في الأحداث التي يتم تكوين مُخصص لها.

يعني مثلًا هناك قضية مرفوعة ضد الشركة، فإدارة الشركة لا تعلم بشكل مُؤكد هل ستخسر القضية أم لا، متى تخسرها، وفي حالة الخسارة كم ستدفع من المال؟

ولذلك كحيطة وحذر واستندًا إلى درجة احتمالية حدوث عاليه (Probable) يتم تكوين مُخصص لهذه القضية وتحديد هذا المبلغ يعتمد على التقديرات والاجتهادات الشخصية للإدارة.

وكلما زادت درجة اللايقين ووجود عامل التقدير والاجتهاد الشخصي، كان القارئ والمُستثمر إلى المعلومات والبيانات أحوج، ولذلك نص معيار رقم (37) الخاص بالمُخصصات على ضرورة الافصاح الشامل (Extensive Disclosure) لكل مُخصص.

كيف تقرأ مُخصصات أرامكو ؟

كما ذكرنا أن المعيار نص على ضرورة الافصاح الشامل لكل مُخصص من حيثُ طبيعة المُخصص والالتزام، مبلغ المُخصص، توقيت خروج التدفقات النقدية، والافتراضات التي تم تكوين المخصص على أساسها.

كما ذكرنا أن المعيار نص على ضرورة الافصاح الشامل لكل مُخصص من حيثُ طبيعة المُخصص والالتزام، مبلغ المُخصص، توقيت خروج التدفقات النقدية، والافتراضات التي تم تكوين المخصص على أساسها.

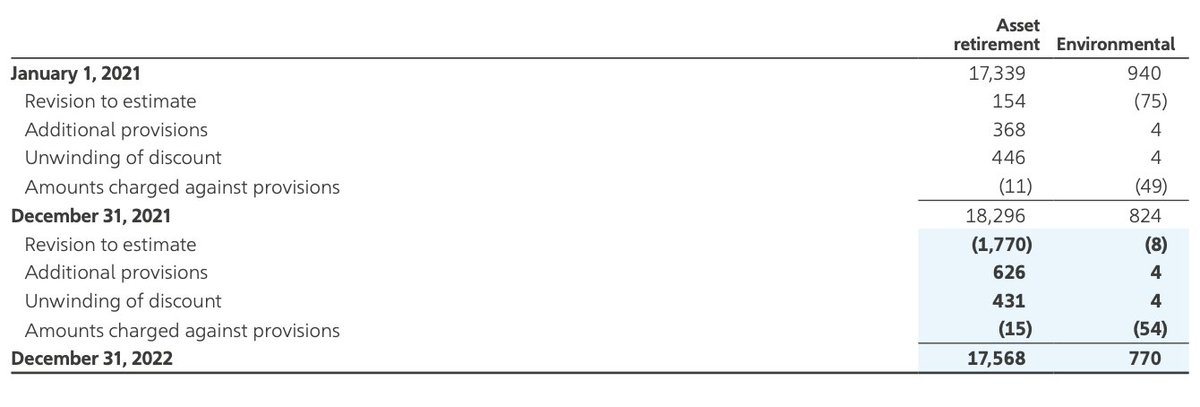

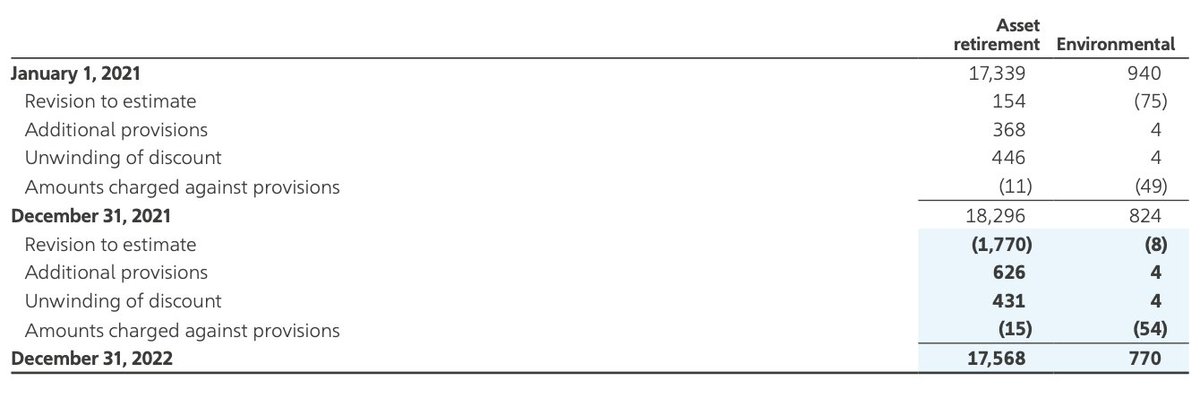

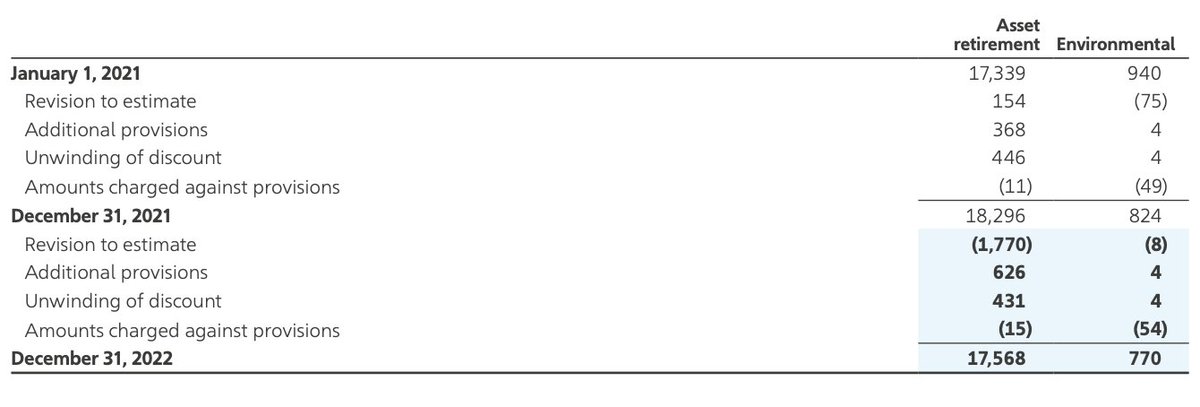

وبالنظر إلى ما بين سطور هذه الإفصاحات تستطيع أن تستنتج بعض المعلومات التي تُساعدك في اتخاذ القرار، ودعنا نُطبق ذلك على شركة أرامكو والتي بنهاية عام 2022 كان لديها مُخصصات بحوالي 18 مليار ريال سعودي.

▪️أولًا طبيعة المُخصص والالتزام (Nature)

لدى أرامكو نوعين من المُخصصات:

١- مُخصص استبعاد الموجودات (Asset Retirement/Decommissioning): يتم تكوينه لمقابلة هجر وغلق آبار النفط والغاز (Plug and Abandoned)،

لدى أرامكو نوعين من المُخصصات:

١- مُخصص استبعاد الموجودات (Asset Retirement/Decommissioning): يتم تكوينه لمقابلة هجر وغلق آبار النفط والغاز (Plug and Abandoned)،

وطبيعة هذا المُخصص تُخبر المُستثمر بحجم الآبار التي سيتم هجرها والموجودات التي سيتم إزالتها في المُستقبل، وبالتالي سيكون لها تأثير علي التدفقات النقدية المُستقبلية.

▪️ثانيًا: مبلغ المُخصص (Amounts)

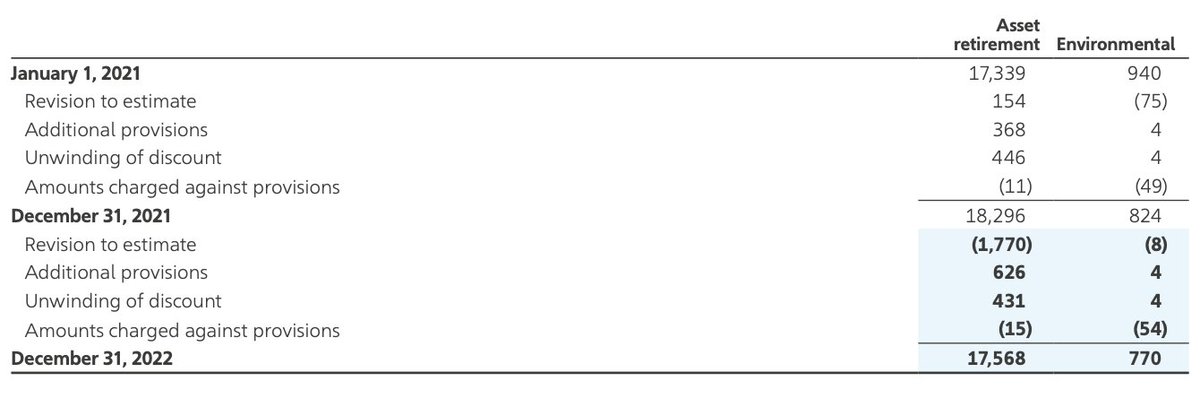

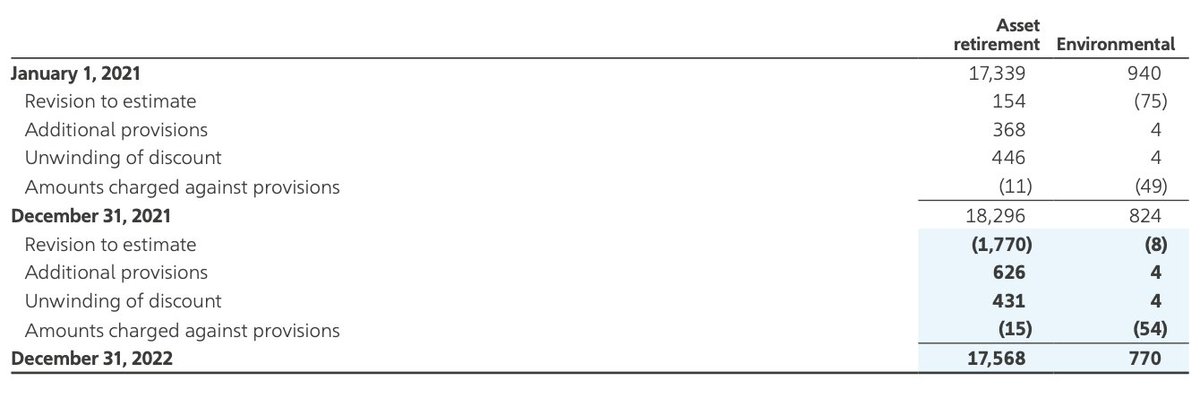

وهنا تُفصح الشركة عن رصيد أول المدة مُضاف إليه المُخصصات التي تم تكوينها خلال العام ومخصُومًا منهما المُخصصات التي انتفى الغرض منها أو تم استخدمها فعليًا لينتج لنا إجمالي المُخصص..

وهنا تُفصح الشركة عن رصيد أول المدة مُضاف إليه المُخصصات التي تم تكوينها خلال العام ومخصُومًا منهما المُخصصات التي انتفى الغرض منها أو تم استخدمها فعليًا لينتج لنا إجمالي المُخصص..

١- بالنسبة لمُخصص استبعاد الموجودات: إذا كان مبلغ المُخصص الذي انتفى الغرض منه كبير أو المبلغ الذي تم استخدامه فعليًا أقل من الرصيد الافتتاحي، دل ذلك على أن الإدارة رفعت من تقديراتها في تكوين المُخصصات وهذا قد يُثير شكوك في كفاءة الإدارة ويزيد من اللايقين في التدفقات النقدية.

وفي حالة أرامكو فقد أعادت إدارة الشركة النظر في المُخصصات وتم تخفيضها بمبلغ 1.7 مليار ريال سعودي، وأيضًا المبلغ الذي تم استخدامه كان 15 مليون، وذلك قد يدل على أن:

▪️الإدارة رفعت من سقف تقديراتها في تكوين المُخصصات في العام الماضي أو

▪️الإدارة رفعت من سقف تقديراتها في تكوين المُخصصات في العام الماضي أو

وبمقارنةً رقم مُخصص استبعاد الموجودات لشركة BP تجد أنه 12 مليار دولار مقارنةً بمبلغ 4.8 مليار دولار لشركة أرامكو (18/3.75) وقد تدل تلك المقارنة على التالي:

▪️تقادم آبار شركة BP وعنفوان آبار أرامكو.

▪️أغلب آبار BP في البحر (Offshore) مما يُعني ارتفاع تكاليف الهجر والغلق بعكس أرامكو التي أغلب آبارها في البر (Onshore).

▪️سرعة اتجاه BP نحو التحول للطاقة النظيفة المُتجددة والتخلص من الوقود الحفري تدريجيًا.

▪️أغلب آبار BP في البحر (Offshore) مما يُعني ارتفاع تكاليف الهجر والغلق بعكس أرامكو التي أغلب آبارها في البر (Onshore).

▪️سرعة اتجاه BP نحو التحول للطاقة النظيفة المُتجددة والتخلص من الوقود الحفري تدريجيًا.

وأيضًا لو كنت مُستثمر أخضر (Green Investor) وتستثمر في الشركات الصديقة للبيئة، فإن رقم مُخصصات البيئة 770 مليون ريال سيلفت انتباهك ويُبين حجم الضرر البيئي لعمليات أرامكو.

▪️ثالثًا: توقيت خروج التدفقات النقدية (Timing)

لتسوية المُخصص قد تحتاج الشركة تدفقات نقدية ولذلك يجب تصنيف المُخصصات بين متداولة وغير متداولة، والجزء المتداول يُخبر المُستثنمر بمدى تأثر صافي التدفقات النقدية في العام القادم،

لتسوية المُخصص قد تحتاج الشركة تدفقات نقدية ولذلك يجب تصنيف المُخصصات بين متداولة وغير متداولة، والجزء المتداول يُخبر المُستثنمر بمدى تأثر صافي التدفقات النقدية في العام القادم،

والجزء الغير متداول يبين التأثير على التدفقات النقدية المُستقبلية، وفي حالة أرامكو فإن أغلب المُخصصات غير متداولة وتصل لخمسين عام وتسويتها تُؤثر على التدفقات النقدية المُستقبلية وليس التدفقات النقدية الحالية.

▪️رابعًا: الافتراضات التي تم تكوين المخصص على أساسها (Assumptions)

هذه الافتراضات تعتمد على خبرة الإدارة بالحدث، فمثلًا افترضت أرامكو أن عدد من الآبار سيتم هجرها وغلقها بعد عدد سنوات معين،

هذه الافتراضات تعتمد على خبرة الإدارة بالحدث، فمثلًا افترضت أرامكو أن عدد من الآبار سيتم هجرها وغلقها بعد عدد سنوات معين،

فيعلم المُستثمر من هذا مدى كفاءة الآبار ودقة أرقام احتياطات النفط والغاز، وتحقق هذه العدد من عدمه تخبرهُ ما مدى كفاءة ونزاهة الإدارة في التقديرات والاجتهادات..

الشاهد:

▪️قراءة المعايير المُحاسبية بعيون المُستثمر لها طعم أخر … فاحرص على ذلك.

▪️ما يُجمل في القوائم يُفصل في الإفصاحات.

▪️قراءة المعايير المُحاسبية بعيون المُستثمر لها طعم أخر … فاحرص على ذلك.

▪️ما يُجمل في القوائم يُفصل في الإفصاحات.

استفدت من الثريد ؟ تابعيي @walidyassinacca وريتويت أول تغريدة

جاري تحميل الاقتراحات...