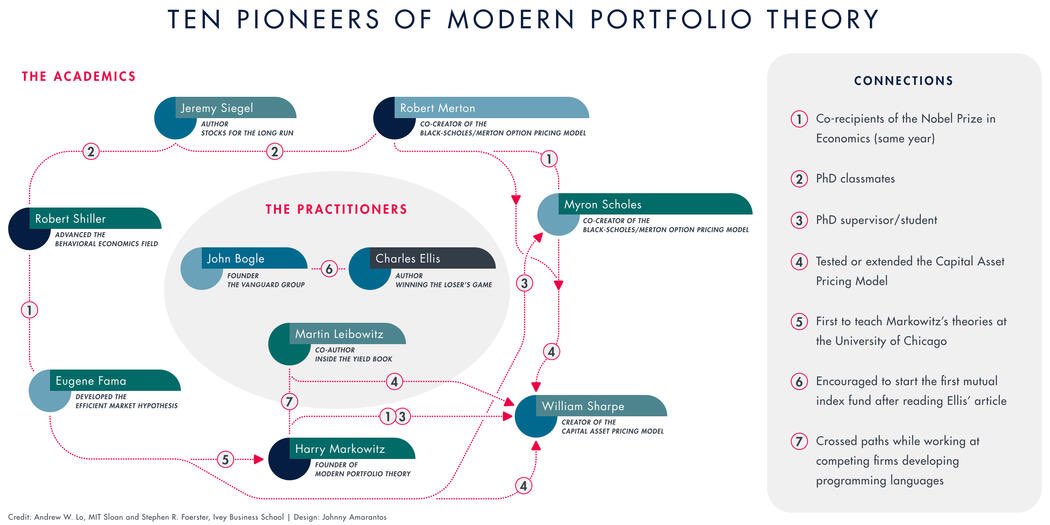

يبين الكتاب تأثير أعظم المفكرين في مجال التمويل (عشرة شخصيات؛ ٦ منهم حاصلين على جائزة نوبل) وما هي اطروحاتهم لمساعدة المستثمرين اليوم. المواضيع منها: التنويع الفعال، الاستثمار الساكن مقابل النشط، توقيت السوق، الاستثمار خارجيا مقابل المحلي، المشتقات، الأصول غير التقليدية وغيرها.

تنويه: بالنظر الى ان العلماء العشرة الذين قابلهم المؤلفين لديهم خلفيات متنوعة، فليس من المستغرب عدم إجماعهم على المحفظة المثالية، فهي تعني أشياء مختلفة وحتى متناقضة لأشخاص مختلفين. فالقارئ يجب أن يعي هذا الاختلاف في إدارة المحفظة الحديثة!

رغم ان المبادئ الأساسية تظل ثابتة إلا أن المحفظة المثالية هي في نهاية المطاف هدف متحرك يعتمد على عوامل متغيرة، منها العمر والمرحلة، ظروف اقتصاد العالم والسوق المحلية، الأهداف قصيرة أم متوسطة أو بعيدة المدى.

بالطبع لن يدعك الكتاب حائرا أو يشتتك أكثر! فمن خلال وضع رؤى هؤلاء الأساتذة العميقة في قالب واحد ومحاولة تلخيص ابرز النقاط لوجهات نظرهم، ومن ثم تجميعها ليتمكن القارئ من استنتاج المحفظة المثالية التي تناسبه وأهدافه.

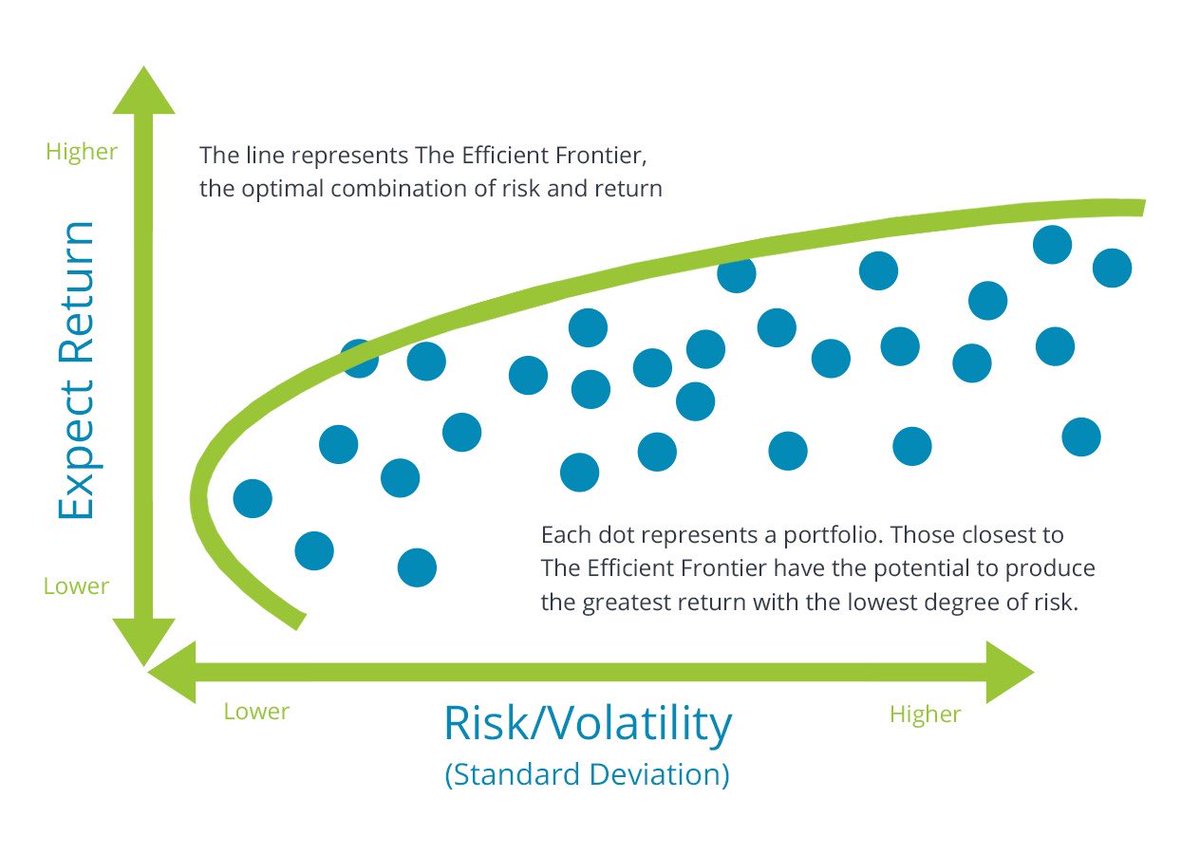

يبدأ الكتاب رحلته مع ماركويتز (Harry Markowitz)، الذي طور مفهوم تنوع المحفظة. فقد أدرك أن مايهم المحفظة هو كيفية اختلاف اسعار الاسهم نسبةً لبعضها البعض. فكان أول من أضفى طابع التنويع بالرياضيات من خلال تقليل إجمالي المخاطر دون التضحية بالعائد المتوقع في محفظة لا ترابط بين اسهمها.

انتهى الفصل الأول… اكمل لاحقا بقية الفصول 🌹.

-نكمل-

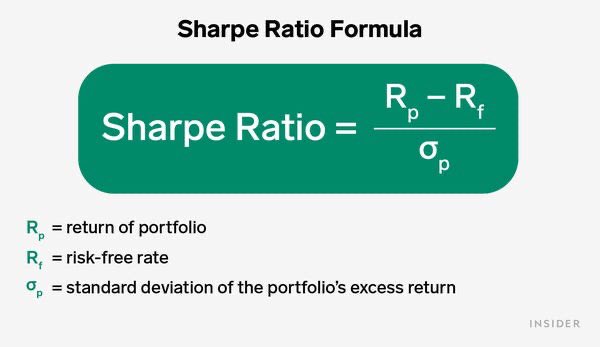

بالفصل الثالث يتحدث الكتاب عن نهج شارب (Sharpe) للمحفظة المثالية. أخذ شارب نظرة ماركويتز بالتنويع كنقطة انطلاق له، إذ أن ماركويتز لم يوضح إرشادات محددة عن أين تستثمر!

بالفصل الثالث يتحدث الكتاب عن نهج شارب (Sharpe) للمحفظة المثالية. أخذ شارب نظرة ماركويتز بالتنويع كنقطة انطلاق له، إذ أن ماركويتز لم يوضح إرشادات محددة عن أين تستثمر!

فاستخلص شارب نتيجة بسيطة لكنها قوية وهي: إذا أصبحت نفس المحفظة المثلى لدى جميع المستثمرين، وإن كانت بمبالغ مختلفة، عندئذ لن تكون إلا محفظة لجميع الأصول وكل أصل نصيبه مثل حجمه أو رسملة السوق. بعبارة أخرى، فإن المحفظة المثلى على حدود خط بيان ماركويتز (efficient frontier)

ستكون محفظة السوق كله التي تحوي كل الأصول المشتراة او المباعة. فلا يكون هناك فرق بين المستثمرين في الاختيار بين كل الأصول فرديا أم اكثر! علاوة على ذلك، تمكن شارب من استخلاص العائد المتوقع لكل سهم كان جزءا من تلك المحفظة.

مثل ماركويتز، يعد شارب من أشد المؤيدين للصناديق المتداولة منخفضة التكلفة لبناء المحفظة المثالية. وفقا لنموذج (CAPM) يجب على الجميع الاستثمار في مزيج من الاصول الحقيقية القليلة المخاطر مثل TIPS وهي اسهم الخزانة المحمية من التضخم، اضافة للسندات وصناديق المؤشرات.

ليس مبالغة القول أن نموذج (CAPM) قد وفر الاسس الفكرية للاستثمار الساكن متمثلا في أعمال صناديق المؤشرات الضخمة. بهذا النهج ذو الطابع الديموقراطي؛ أخرج شارب إدارة المحفظة من أيدي ملتقطي الاسهم ووضعها في صناديق مثل ما يطلق عليها حاليًا (ETFs)، مما سهل عملية الاستثمار للجميع.

في الفصل الرابع تم الحديث عن واحدة من أهم الفرضيات في عالم المال والاستثمار، فرضية السوق الفعالة (EMH) التي اقترحها فاما (Eugene Fama). بعبارة بسيطة، اذا كان سوق الأوراق المالية فعالا فإن اسعار السوق تعكس أفضل تخمين مجمع للقيمة الأساسية والجوهرية للأسهم.

أثر مفهوم (كفاءة السوق) بشكل كبير على قطاع الاستثمار، والتي لا زالت حتى اليوم مثار جدل حول استراتيجية الاستثمار النشط مقابل الساكن. هذا الجدل مهم لانه ان تم تسعير السهم بإنصاف، فلا ينبغي لنا قضاء وقت لمحاولة التفوق على السوق مما يؤدي إلى تكاليف الإدارة النشطة.

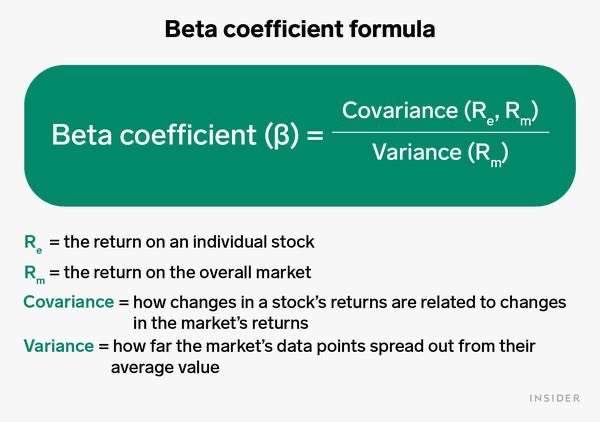

وأحد أشهر مقولات فاما أن معامل بيتا (Beta) ميت، على الرغم أن المحفظة المثالية بالنسبة له لا تزال تبدأ من منطلق ماركويتز وشارب بالتوسع. لكنه يجادل أن العوائد مدفوعة بعوامل اخرى غير محفظة السوق الكاملة!

على سبيل المثال فارق العائد بين أسهم الشركات الصغيرة مقابل الشركات الكبيرة، أسهم القيمة مقابل أسهم النمو، الكيانات ذات الربحية العالية مقابل ذات الربحية المنخفضة، الاستثمار المحافظ مقابل الشرس والمكافح.

فاما يرى التعرض للمخاطر هو خيار شخصي مع المحافظة على المحفظة الكلية للسوق (مثل صناديق المؤشرات المتداولة) كمرساة أمان. فهو يقترح أن تميل محفظة المستثمرين المثالية نحو أسهم الشركات الصغيرة أو أسهم القيمة ذات السعر المنخفض نسبة لقيمتها الدفترية.

مع ذلك، إذا قرر مستثمر هذا الميلان فهو بحاجة لتنويع المحفظة لتحقيق ذلك؛ فلا يوجد شئ مثل وجبة غذاء مجانية في أسواق الأصول! يمكن للمستثمرين تحقيق عوائد متوقعة أعلى فقط من خلال تحمل المزيد من المخاطر.

لا غرابة أن بوجل (Bogle) مؤسس مجموعة Vanguard في الفصل الخامس يعتقد ان المحفظة المثالية يجب ان تشترك بصناديق المؤشرات منخفضة التكلفة والتي تمنح المحفظة ميزة التنوع مع دماغة الأدلة في صالح الاستثمار الساكن.

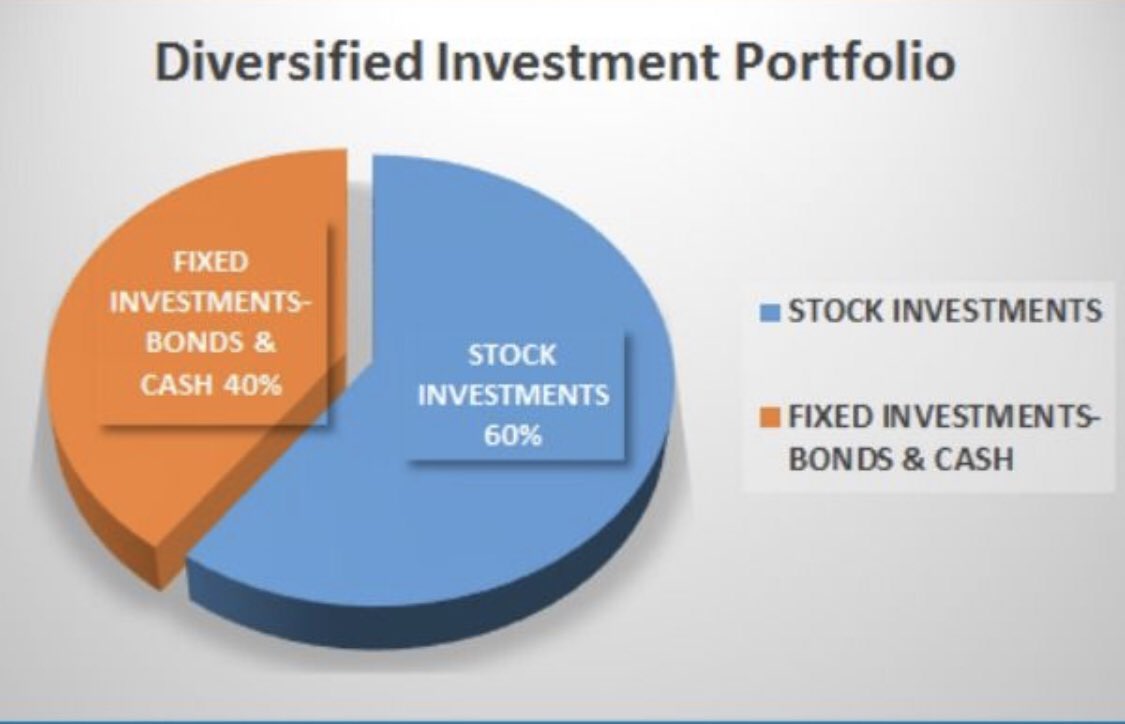

ايضا بوجل يذهب للاعتقاد الراسخ ان هذا من شأنه تخفيف مخاطر امتلاك الاوراق المالية الفردية من خلال التنويع (يكفي ان تمزج بين الأسهم والسندات التقليدية فقط)، لكنه اضاف عامل الزمن على ان تكون بمدد طويلة لتجاهل ضوضاء المدى القصير؛ فهو من مؤيدي نهج الشراء والاحتفاظ.

علاوة على ذلك، فالفرضية التي طرحها (Cost Matters Hypothesis) بينت ان التكاليف المنخفضة تعتبر إضافة الى الثروة. حيث أن الصافي الفعلي للعوائد هو إجمالي العوائد المحققة من الأسواق مطروحا منها تكاليف الوساطة المالية.

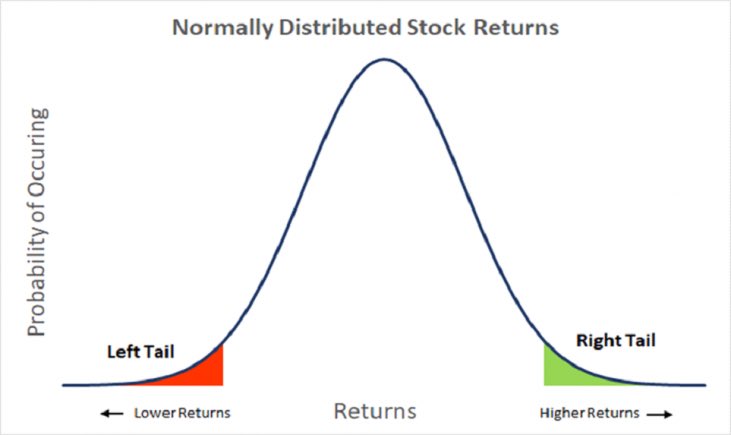

تلك الانكماشات نادرة نسبيًا لكن وقعها شديد في أسواق المال، مثل الازمة العالمية GFC في ٢٠٠٧-٢٠٠٩ م وفترة وباء كورونا الاخيرة، مع امكانية حدوث العكس طبعا بالاستفادة من 'مكاسب الذيل' الايجابية. لذلك، فإن محفظة سكولز المثالية تدور حول إدارة المخاطر. لإدارة المخاطر؛ يحتاج المستثمر الى

الانتباه والاهتمام الوثيق لما تخبره به أسواق المشتقات مثل مؤشر VIX الأمريكي. على سبيل المثال، قد يكون المستثمر في الاسهم عرضة لمخاطرة أكبر عندما يكون VIX عند مستوى اقل من المتوسط التاريخي. أي؛ يجب على المستثمرين التفكير بتحمل مزيدا من المخاطر عندما تبدو المكاسب الايجابية محتملة.

سكولز يبدو حذرا تجاه الاستثمار الساكن في المؤشر، ذلك لعدة اعتبارات يراها فعلى سبيل المثال: حاليا صناديق المؤشرات لأسواق المال الامريكية معرضة بشكل مفرط لأسهم شركات التكنولوجيا (أي انها مركزة على قطاع أحادي) وهذا ما يتعارض مع نمط تقليل المخاطر بالتنويع.

ميرتون (Merton) العالم لدى (Dimensional Fund Advisors) جاءت نظرته توافقية مع ماركويتز كما جاء بالفصل ٧ من الكتاب حيث ينصح بمضاعفة العوائد لمستوى معين من المخاطر وتقليل المخاطرة من خلال التنويع.

ميرتون يقدر جدا عدم الارتجال وأخذ النصائح الاحترافية في التخطيط المالي بما في ذلك التعرض للمخاطر، اتخاذ قرار تخصيص الأصول، وتحقيق القيمة المستهدفة للمحفظة. إذ أنه يحذر كل مستثمر حول فهم كيفية تحقيق الأهداف المالية خصوصا في حالة حدوث عجز.

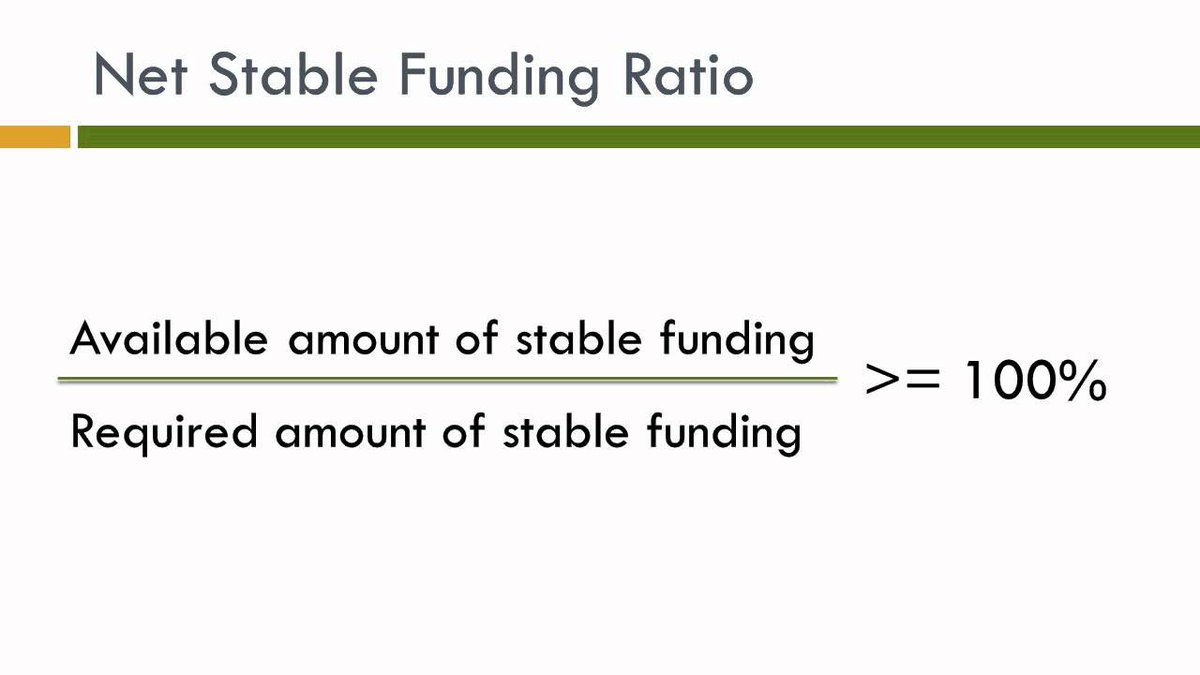

ميرتون يخالف بوجل الذي يكتفي بالمزج بين الأسهم والسندات التقليدية فيضيف لتشمل الحلول مؤشرات الأسهم العالمية، مدد مختلفة من سندات TIPS، صناديق تحوط وعقارات سكنية.

بعد ذلك بالفصل ٨، يقترح ليبوفيتز (Leibowitz) درجة تحمل المستثمر للمخاطر كأساس لصنع القرار الاستثماري. فالسؤال: كيف نعرف مقدار المخاطر التي يمكن ان نتحملها؟ لذا ليبوفيتز يريد من المستثمرين التفكير كمدراء لصندوق معاشات.

فإذا كانت لدينا نسبة تمويل عالية، يمكننا تحمل مزيد من المخاطر في محفظتنا المثالية بل القيام بإستثمار جرئ في اصول اكثر خطورة لتحقيق عوائد أعلى. أما اذا كان لدينا فقط ما يكفي من اصول لتغطية احتياجاتنا؛ فببساطة يكون الاستثمار في اصول اكثر أمانا.

مع الأسهم تشمل المحفظة المثالية السندات التي يمكن ان تقلل من التقلبات وتوفر عائدا ثابتا نسبيا. كذلك يحذر بأن يكون لدى كل شخص خطة طوارئ في حالة حدوث تطورات غير سارة بالسوق. بالاشارة الى منهج (CAPM)، واستنادا على معامل بيتا (Beta) يجب تحديد مستوى المخاطرة الذي يمكن للمستثمر تحمله!

نكمل مع الفصل التاسع، حيث لا يمكن السعي وراء المحفظة المثالية دون الخوض في أطروحات عالم الاقتصاد السلوكي شيلر (Shiller). يقف شيلر مع تنوع المحفظة بنطاق واسع، ليس فقط التنوع في فئات الأصول بل أيضا على المستوى الدولي.

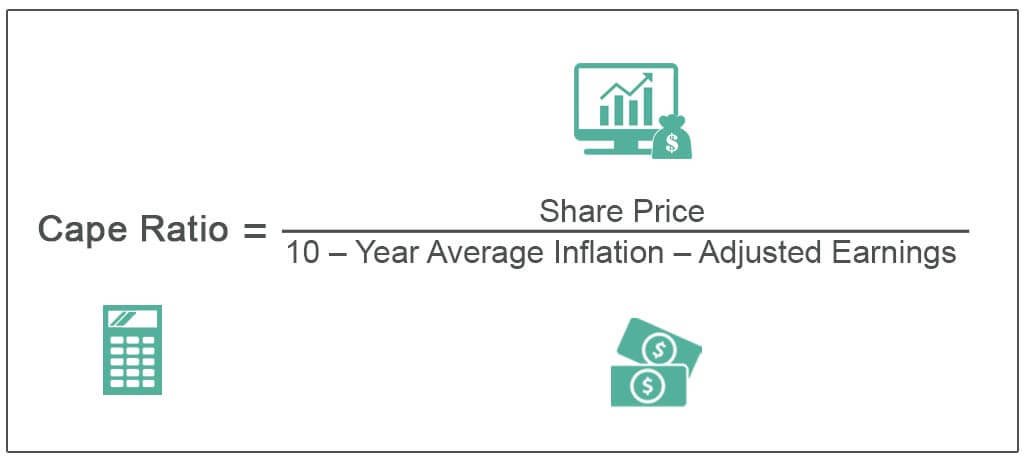

هذه النسبة يمكن ان تشير الى متى تسعر الأسواق بشكل خاطئ مع الحذر من محاولة توقيت السوق للمستثمرين العاديين. علاوة على ذلك، يجب عدم إغفال تقييم قدرة تحمل المخاطر الشخصية للمستثمر، والتأثير العاطفي كأن يتجنب الاستثمار في القطاع الذي يعمل فيه.

آخر فصلين ١٠&١١ تناولا رؤى الرائد في المجال والمستشار إليس (Charley Ellis) والباحث الأكاديمي سيجل (Siegel). خلص إليس الى ان معظم المتخصصين لم يتغلبوا على السوق؛ لذا اقترح ان تشمل المحفظة المثالية على السندات وصناديق المؤشرات المتداولة. والأمر كله يتعلق بتقليل كلفة العمليات!

بالنسبة لتخصيص الأصول فهي تتأثر بظروف المستثمر الشخصية، مثل العمر ومستوى الدخل والثروة بالإضافة لعدد الأشخاص المعالين. وسعها سيجل بأنه يجب ان يكون لدى المرء توقعات معقولة،

مع أفق استثمار طويل الأمد (دفعات منتظمة من المال في المحفظة) والتركيز على صناديق المؤشرات منخفضة التكلفة، والسيطرة على العواطف. سيجل ضد الأسهم الساخنة (Hot Stocks) في العصر الحديث للاقتصاد والاكتتابات العامة.

ختاما، نرى كثير من أوجه التشابه مع بعض الاختلافات في إجابات هؤلاء الخبراء. بدءًا من ماركويتز الذي تلقى فكرته بتنويع المحفظة قبولا عالميا كأداة لتقليص المخاطر، وهو أيضا ما يتفق عليه جل الخبراء. سيجل يميل للأسواق النامية، بينما يركز بوجل على المؤشرات الامريكية.

سكولز وليبوفيتز أخذا مخاطر المحفظة بشكل اساسي وكانت تحليلاتهما مستقلة عن محفظة السوق الكلية التي بالأساس لا يعتقد ماركويتز انها مهمة للغاية، بينما اغلب الخبراء نظرتهم للمحفظة المثالية من خلال المخاطر مقابل العائد!

وهذا المنطق معتبر على أن قياس المخاطر غالبًا اسهل من قياس العائد المتوقع. بعد ذلك يمكن توسيع هذا المنطق ليشمل فرضية بوجل (CMH)، فقد لا نقيس بدقة الاداء المستقبلي للمدير النشط لكن بالتأكيد يمكن قياس الرسوم التي يتقاضاها.

إذا؛ بوجل وشارب يفضلان الاستثمار الساكن بينما سكولز وشيلر يقفان مع الإدارة النشطة للمحفظة. ويكاد يكون السند الصادر عن وزارة الخرانة الامريكية والمرتبط بالتضخم (TIPS) هو الاصل الوحيد الذي يتفق عليه ويوصي به هؤلاء الخبراء.

اعتمدت في هذه السلسلة من التغريدات بشكل رئيسي على مراجعة الدكتور Alexander Vadilyev للكتاب حيث يقول في خاتمة تقريره الأكاديمي: أوصي بشدة بهذا الكتاب لكل المهتمين بالسوق فهو يستهدف الجمهور العام في السعي وراء المحفظة المثالية، فلا يفوتنه أي مستثمر مجتهد.

@rattibha رتبها

جاري تحميل الاقتراحات...