1/ Depuis le crash de Mars 2020, tous les indices (FR,US,ALL), ainsi que les cryptos, sont à leur plus hauts niveaux historiques.

Bien qu'il y ait des raisons fondamentales à cela, les marchés restent néanmoins dopés par les politiques des banques centrales

Bien qu'il y ait des raisons fondamentales à cela, les marchés restent néanmoins dopés par les politiques des banques centrales

2/ En effet, la FED et la BCE (banques centrales US et EU) ont mis en place des politiques non conventionnelles appelées "Quantitative easing = QE » dans le but de soutenir l'économie face à la crise du Covid. En réalité, ces politiques étaient déjà appliquées avant même le covid

4/ En achetant massivement ces obligations, les banques centrales diminuent l'offre d'obligations sur le marché, faisant ainsi monter son prix (le nominal), et baisser son taux (le taux d'une obligation est inversement proportionnel à son nominal)

5/ C'est pour cela qu'aujourd'hui, on se retrouve avec des obligations d'états à taux 0, voir négatifs.

Cette politique devait donc permettre aux entreprises, aux ménages et aux états d’accéder à de la liquidité « quasi gratuite » afin de stimuler l'économie

Cette politique devait donc permettre aux entreprises, aux ménages et aux états d’accéder à de la liquidité « quasi gratuite » afin de stimuler l'économie

6/ Néanmoins, si cet argent « quasi gratuit » avait pour but 1er de stimuler l'économie (réelle), les études ont montré qu'il a surtout ruisselé au sein des seuls marchés offrant encore un rendement aujourd'hui : le marché des actions, et celui des crypto-monnaies

7/ Ainsi, bien que les fondamentaux n'aient jamais été aussi solides dans l'environnement crypto actuel, la récente envolée de ces actifs est en grande partie dû à l'afflux massif de liquidités magique et « quasi gratuite », permis par les politiques des banques centrales

9/ En effet, peut-être avez-vous remarqué ces derniers temps une hausse du prix des MP (gaz, essence, électricité)... Et bien ce sont les conséquences directs des politiques menées par les banques centrales depuis maintenant des mois. (voir même des années)

10/ Pour racheter massivement les obligations d'états, les banques centrales ont créé de l'argent en faisant "tourner la planche à billet".

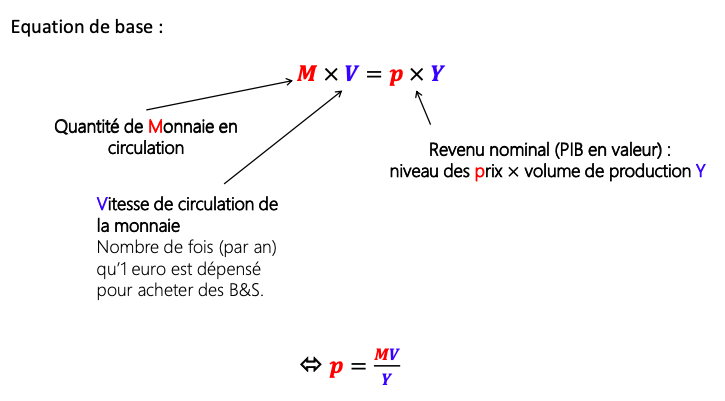

Or cette augmentation de la masse monétaire en circulation entraîne par conséquent une hausse des prix (cf Fisher)

Or cette augmentation de la masse monétaire en circulation entraîne par conséquent une hausse des prix (cf Fisher)

12/ Ainsi, en considérant V et Y constants, on s’aperçoit que l’augmentation de la masse monétaire M entraîne une hausse des prix = inflation.

13/ Le pb, c'est que l'inflation, quand elle devient incontrôlée, pose de nombreux pb économiques (pertes de pouvoir d'achat, révolte des pop, dévaluation de la monnaie)

Les banques centrales ne souhaitent donc pas voir l'inflation durer, ni augmenter + que son niveau actuel

Les banques centrales ne souhaitent donc pas voir l'inflation durer, ni augmenter + que son niveau actuel

15/ - Mettre fin à l'inflation en remontant les taux directeurs, ce qui limitera l'afflux de liquidité dans l'économie et sur les marchés. Le risque : s'exposer à un crash de tous les indices boursiers et actifs cryptos

16/ Pour le moment, la FED joue la montre. Elle annonce depuis des mois qu'elle devrait bientôt cesser ses rachats d'obligations et observe comment les marchés réagissent.

Elle a conscience qu'en arrêtant cette politique, elle fragilisera fortement les marchés.

Elle a conscience qu'en arrêtant cette politique, elle fragilisera fortement les marchés.

18/ Ainsi, vous commencez à comprendre le dilemme auquel fait face la FED actuellement.

Laisser filer l'inflation en fermant les yeux pour protéger les marchés ? Ou réagir par des annonces de "tapering" pour contrer l'inflation tout en fragilisant les marchés ?

Laisser filer l'inflation en fermant les yeux pour protéger les marchés ? Ou réagir par des annonces de "tapering" pour contrer l'inflation tout en fragilisant les marchés ?

20/ Qd les taux des obligations seront relevés, les liquidités afflueront bcp moins sur les marchés, affaiblissant la demande et donc le prix des actifs. Reste à savoir quand la FED se décidera à remonter les taux

Moralité : take profits and don't be too greedy

[FIN DU THREAD]

Moralité : take profits and don't be too greedy

[FIN DU THREAD]

18/ Un petit RT ou like serait très apprécié! 🙂 Merci pour le contenu que vous proposez ! @From0To10k @gregory_raymond @LeJournalDuCoin @cryptoastblog @CryptoPicsou @CryptoRusk0f @fungible_Gary @irboz @kaiznxyz @ClementWardzala @booba

جاري تحميل الاقتراحات...

![[THREAD] : La macro-économie pour les nuls : comprendre pourquoi le marché crypto, ainsi que l'ensem...](https://pbs.twimg.com/media/FDXq_29WEAAeMHp.png)