أولًا، ما هو التدفق النقدي الحر؟

التدفق النقدي الحر هو صافي النقد المتبقي لدى الشركة بعد خصم النفقات الرأسمالية و التغير في رأس المال العامل.

النفقات الرأسمالية تكون لشراء الأصول الثابتة مثل المعدات.

كذلك لا يتم خصم المصاريف الغير نقدية مثل الإهلاك عند حساب التدفق النقدي الحر.

التدفق النقدي الحر هو صافي النقد المتبقي لدى الشركة بعد خصم النفقات الرأسمالية و التغير في رأس المال العامل.

النفقات الرأسمالية تكون لشراء الأصول الثابتة مثل المعدات.

كذلك لا يتم خصم المصاريف الغير نقدية مثل الإهلاك عند حساب التدفق النقدي الحر.

أسهل طريقة لحساب التدفق النقدي الحر هو عن طريق الربح التشغيلي EBIT، لحساب التدفق النقدي الحر:

الربح التشغيلي

+ الإهلاك و الإطفاء

- الضريبة

- التغير في رأس المال العامل (الموجودات المتداولة – المطلوبات المتداولة)

- النفقات الرأسمالية

= التدفق النقدي الحر

الربح التشغيلي

+ الإهلاك و الإطفاء

- الضريبة

- التغير في رأس المال العامل (الموجودات المتداولة – المطلوبات المتداولة)

- النفقات الرأسمالية

= التدفق النقدي الحر

إذًا لماذا كان يهتم جيف بيزوس بالتدفقات النقدية الحرة ولماذا لا يهتم بالأرباح ونموها فقط مثل ما تفعل الكثير من الشركات؟

ببساطة لأن قيمة أي شركة تساوي القيمة الحالية لمجموع التدفقات النقدية المستقبلية للشركة و ليس القيمة الحالية لمجموع الأرباح المستقبلية للشركة.

ببساطة لأن قيمة أي شركة تساوي القيمة الحالية لمجموع التدفقات النقدية المستقبلية للشركة و ليس القيمة الحالية لمجموع الأرباح المستقبلية للشركة.

صحيح أن الأرباح تلعب دور رئيسي في تحديد التدفق النقدي الحر، ولكن كذلك رأس المال العامل و النفقات الرأسمالية تؤثر على التدفق النقدي الحر.

لتوضيح أهمية التدفقات النقدية الحرة سأذكر المثال الافتراضي الذي ذكره جيف بيزوس في رسالته للمساهمين.

لتوضيح أهمية التدفقات النقدية الحرة سأذكر المثال الافتراضي الذي ذكره جيف بيزوس في رسالته للمساهمين.

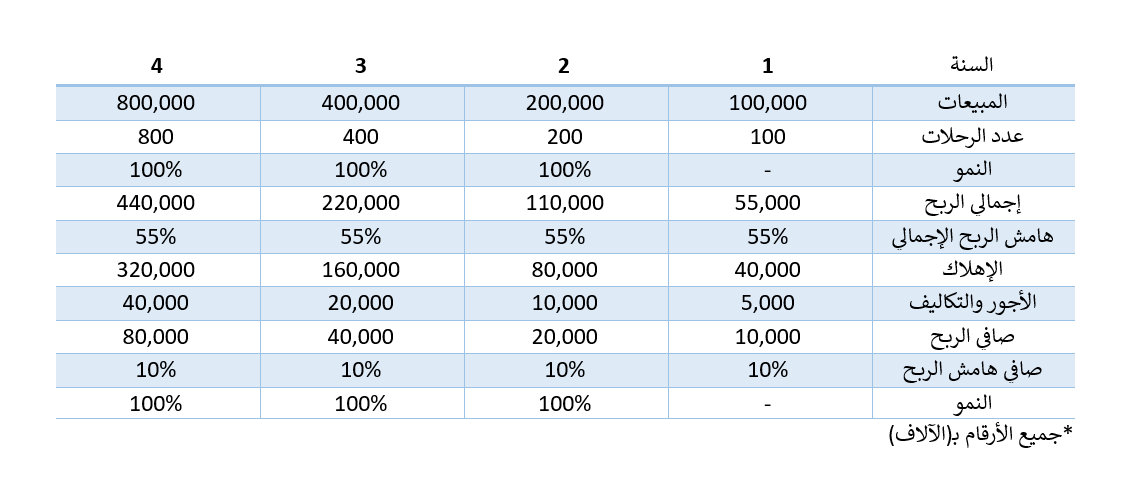

افترض أن رائد أعمال قام بابتكار آلة يمكنها نقل الأشخاص بسرعة من مكان لآخر في وقت قياسي.

سعر الآلة غالي جدا، حيث أن تكلفة شراء الآلة الواحدة 160$ مليون، وسعة سنوية 100 ألف رحلة ومعدل إهلاك سنوي 25% من قيمة الآلة حيث بعد 4 سنوات تصبح الآلة غير قابلة للاستخدام.

سعر الآلة غالي جدا، حيث أن تكلفة شراء الآلة الواحدة 160$ مليون، وسعة سنوية 100 ألف رحلة ومعدل إهلاك سنوي 25% من قيمة الآلة حيث بعد 4 سنوات تصبح الآلة غير قابلة للاستخدام.

تفاصيل الرحلة الواحدة:

سعر التذكرة: 1000$

تكلفة البيع و المواد: 450$

أجور و تكاليف أخرى: 50$

إذا افترضنا أن الآلة تم استغلالها بسعتها القصوى و هي 100 ألف رحلة (الرحلة تكفي لشخص) في السنة الأولى، هذا يؤدي إلى الحصول على صافي أرباح 10$ مليون بعد خصم جميع مصاريف التشغيل و الإهلاك.

سعر التذكرة: 1000$

تكلفة البيع و المواد: 450$

أجور و تكاليف أخرى: 50$

إذا افترضنا أن الآلة تم استغلالها بسعتها القصوى و هي 100 ألف رحلة (الرحلة تكفي لشخص) في السنة الأولى، هذا يؤدي إلى الحصول على صافي أرباح 10$ مليون بعد خصم جميع مصاريف التشغيل و الإهلاك.

نتائج مبهرة!

نمو بنسبة 100% في الإيرادات و الأرباح السنوية للسنوات الأربع وأرباح مجمعة تصل إلى 150 مليون ريال.

كمستثمر، لو نظرت لقائمة الدخل التي تم استعراضها ستنبهر بالنتائج وفي الغالب سوف يكون لديك الرغبة للاستثمار بهذه الشركة بسبب النمو الهائل.

نمو بنسبة 100% في الإيرادات و الأرباح السنوية للسنوات الأربع وأرباح مجمعة تصل إلى 150 مليون ريال.

كمستثمر، لو نظرت لقائمة الدخل التي تم استعراضها ستنبهر بالنتائج وفي الغالب سوف يكون لديك الرغبة للاستثمار بهذه الشركة بسبب النمو الهائل.

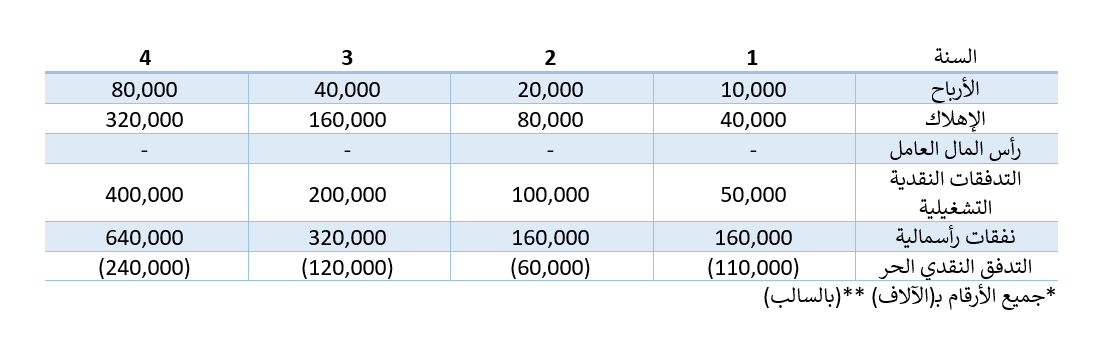

عند مقارنة قائمة الدخل مع قائمة التدفقات النقدية في الجدولين يتضح أن الاعتماد على قائمة الدخل وحدها لقراءة وتحليل الشركة قد يكون غير كافي.

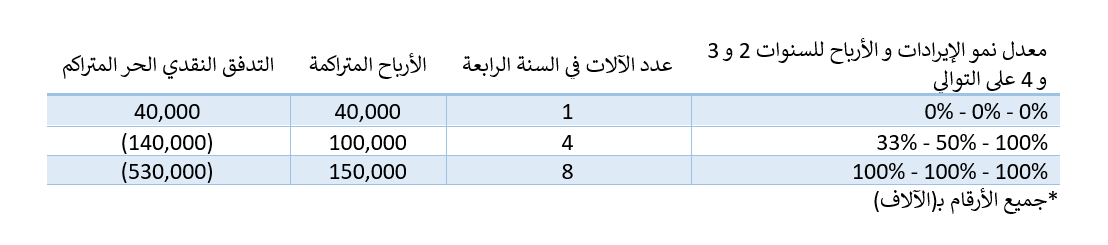

لكن ماذا لو قمنا بتغيير معدل النمو، و بذلك ستتغير النفقات الرأسمالية لشراء المزيد من الآلات، هل سيتحسن التدفق النقدي الحر للشركة؟

لكن ماذا لو قمنا بتغيير معدل النمو، و بذلك ستتغير النفقات الرأسمالية لشراء المزيد من الآلات، هل سيتحسن التدفق النقدي الحر للشركة؟

المفارقة أن كلما كان نمو وتوسع الشركة أبطأ كلما كان ذلك أفضل للشركة من ناحية التدفق النقدي الحر.

أفضل خطة للنمو هي بمجرد أن يتوفر رأس المال لشراء آلة جديدة، يجب شراء الآلة (نمو 100%) على الفور ومن ثم التوقف.

ومع ذلك فإن التدفق النقدي الحر المتراكم لا يغطي تكلفة شراء آلة جديدة.

أفضل خطة للنمو هي بمجرد أن يتوفر رأس المال لشراء آلة جديدة، يجب شراء الآلة (نمو 100%) على الفور ومن ثم التوقف.

ومع ذلك فإن التدفق النقدي الحر المتراكم لا يغطي تكلفة شراء آلة جديدة.

خصص جيف هذه الرسالة كاملة للحديث عن أهمية التدفق النقدي الحر للسهم و التأكيد على أن هذا المؤشر أهم لتقييم الشركة من صافي الربح.

السبب الرئيسي في ذلك هو أن التدفق النقدي الحر هو النقد الذي يمكن توزيعه على المساهمين على شكل توزيعات نقدية و دفع مستحقات الدائنين من حملة السندات.

السبب الرئيسي في ذلك هو أن التدفق النقدي الحر هو النقد الذي يمكن توزيعه على المساهمين على شكل توزيعات نقدية و دفع مستحقات الدائنين من حملة السندات.

أخيرًا، حاولت في هذه السلسلة شرح أهمية التدفق النقدي الحر في تقييم الشركة حيث أن الاعتماد على صافي الربح وحده قد لا يعطي صورة شاملة و واضحة عن الشركة.

كانت هذه الرسالة في 2004، القيمة السوقية لأمازون اليوم 1.7$ تريليون اليوم كرابع أكبر شركة في العالم.

شكرا للقراءة.

كانت هذه الرسالة في 2004، القيمة السوقية لأمازون اليوم 1.7$ تريليون اليوم كرابع أكبر شركة في العالم.

شكرا للقراءة.

جاري تحميل الاقتراحات...