هذا ثريد برعاية ودعم أولات للتقييم العقاري

الشّركة الأولى في مجال التقييم العقاري والأكبر في المملكة العربية السعودية

تابعوا حسابهم بتويتر خصوصا للمهتمين بالتقييم والتثمين العقاري راح تستفيدون 👍

@opm_valuation

لنبدأ الثريد

الشّركة الأولى في مجال التقييم العقاري والأكبر في المملكة العربية السعودية

تابعوا حسابهم بتويتر خصوصا للمهتمين بالتقييم والتثمين العقاري راح تستفيدون 👍

@opm_valuation

لنبدأ الثريد

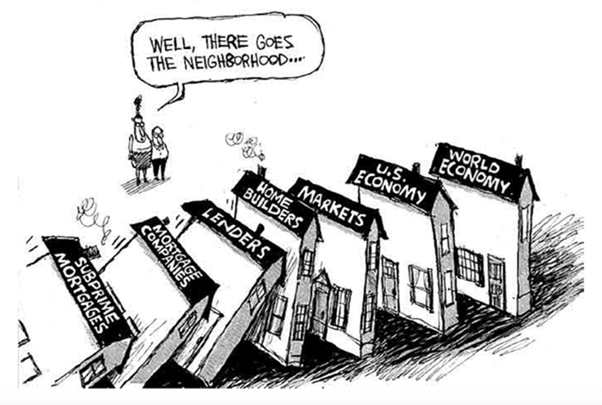

الكثير يعرفون إيش صار ب 2008 في الاقتصاد العالمي

واللي ما يعرفون إيش صار بشرح لهم بإيجاز وتبسيط لفهم كيف ممكن تتكرر نفس الأزمة مرّة أخرى وبنفس الطريقة وبشكل أعنف

جهّز مشروبك الرمضاني المفضّل واستمتع بالقراءة واستفد

واللي ما يعرفون إيش صار بشرح لهم بإيجاز وتبسيط لفهم كيف ممكن تتكرر نفس الأزمة مرّة أخرى وبنفس الطريقة وبشكل أعنف

جهّز مشروبك الرمضاني المفضّل واستمتع بالقراءة واستفد

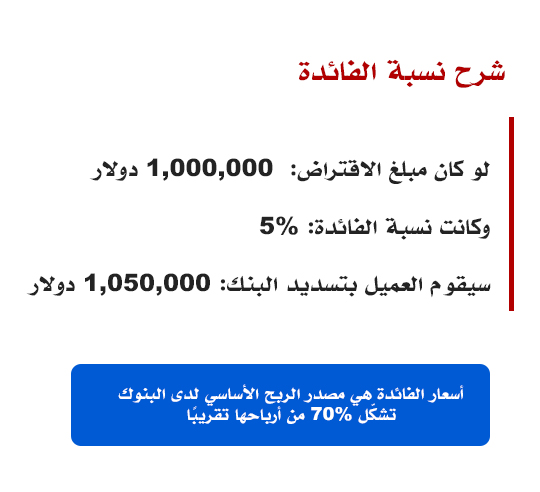

البنك يوم تجيه المزيد من السيولة، يوفّر المزيد من القروض

ولأن الاقتصاد كان منتعش جدًا وقتها وكل المواطنين يبون يمتلكون بيوت البنوك طمعت وصارت توفّر المزيد والمزيد من القروض سواء لأشخاص مقتدرين أو غير مقتدرين

ولأن الاقتصاد كان منتعش جدًا وقتها وكل المواطنين يبون يمتلكون بيوت البنوك طمعت وصارت توفّر المزيد والمزيد من القروض سواء لأشخاص مقتدرين أو غير مقتدرين

استمر تكرار هالعملية دون توقف بين العملاء والبنوك والشركات الاستثمارية

لين صار معروض البيوت هائل جدًا في أمريكا، ورغم إن المعروض هائل إلّا إن الأسعار كانت مرتفعة جدًا بسبب قلة الاهتمام بالتقييم العقاري الدقيق للبيوت

مرفق صور تشرح التقييم العقاري باختصار من @opm_valuation

لين صار معروض البيوت هائل جدًا في أمريكا، ورغم إن المعروض هائل إلّا إن الأسعار كانت مرتفعة جدًا بسبب قلة الاهتمام بالتقييم العقاري الدقيق للبيوت

مرفق صور تشرح التقييم العقاري باختصار من @opm_valuation

وبسبب هالشيء خسرت شركات الاستثمار مبالغ هائلة

وما كانت هنا الطامة الأكبر ولا الخسائر الوحيدة. الطامة الأكبر كانت في العملاء المنتظمين على السداد

وجد العميل إنه مديون بمليون دولار عشان بيت يقدر يشتريه الحين ب 200 ألف دولار. قام إيش سوا؟

وما كانت هنا الطامة الأكبر ولا الخسائر الوحيدة. الطامة الأكبر كانت في العملاء المنتظمين على السداد

وجد العميل إنه مديون بمليون دولار عشان بيت يقدر يشتريه الحين ب 200 ألف دولار. قام إيش سوا؟

ولكن بفضل الله ما تأثرت وقتها المملكة العربية السعودية بتداعيات الأزمة

وهذا بسبب صرامة سياسات وإجراءات البنك المركزي السعودي، وقوة المركز المالي للبنوك السعودية واتخاذهم للإجراءات والعمليات المالية المسبقة اللازمة @SAMA_GOV

وهذا بسبب صرامة سياسات وإجراءات البنك المركزي السعودي، وقوة المركز المالي للبنوك السعودية واتخاذهم للإجراءات والعمليات المالية المسبقة اللازمة @SAMA_GOV

هذي هي بتبسيط أزمة 2008 الاقتصادية

لو تلاحظون أنّ واحد من أهم أسباب حصول المشكلة هو عدم دقة التسعير العقاري، كانت تحط البنوك والشركات أسعار اعتباطية للعقار وتبيعه على العملاء رغم إن قيمته الحقيقية تكون أرخص بكثير، وتصير وقتها الأزمات بالصورة الي شرحناها

لو تلاحظون أنّ واحد من أهم أسباب حصول المشكلة هو عدم دقة التسعير العقاري، كانت تحط البنوك والشركات أسعار اعتباطية للعقار وتبيعه على العملاء رغم إن قيمته الحقيقية تكون أرخص بكثير، وتصير وقتها الأزمات بالصورة الي شرحناها

وأحيانا أخرى تكون قيمة العقار الحقيقية عالية،ولكن يتم استغفال المالك بتسعير متدني

بسبب هالشيء قامت العديد من الدول وعلى رأسها المملكة العربية السعودية باعتماد مايسمى"التقييم العقاري المعتمد"

تشرف على ذلك الهيئة السعودية للمقيمين المعتمدين

@taqeem_gov_sa

بسبب هالشيء قامت العديد من الدول وعلى رأسها المملكة العربية السعودية باعتماد مايسمى"التقييم العقاري المعتمد"

تشرف على ذلك الهيئة السعودية للمقيمين المعتمدين

@taqeem_gov_sa

ومن الشركات الكُبرى المعتمدة في المجال، أولات للتقييم العقاري @opm_valuation هي الشركة الأولى في التقييم العقاري بالمملكة العربية السعودية

وقد حصلت على أفضل شركة لسنة 2020 حسب وكالة سمة (تصنيف) تابعوا حسابهم للاستفادة

وقد حصلت على أفضل شركة لسنة 2020 حسب وكالة سمة (تصنيف) تابعوا حسابهم للاستفادة

أخيرًا، أتمنى إن الثريد جمع بين الفائدة والمتعة وحاز على إعجابكم 👍

شكرًا لقراءتكم

شكرًا لقراءتكم

جاري تحميل الاقتراحات...