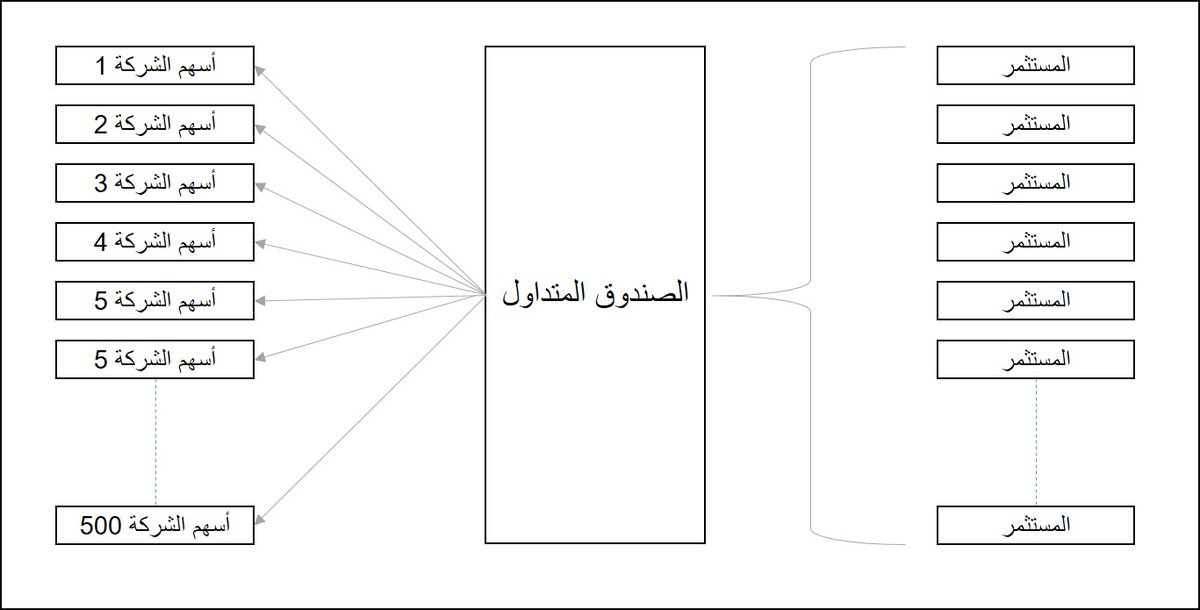

3. مما يعني إذا ارتفع المؤشر فإن قيمة الوحدات في الصندوق المتداول "نظريا" سترتفع أيضا بنفس المقدار لأن أصول الصندوق نسخة طبق الأصل من المؤشر. ولكن بسبب مصاريف الصندوق فإن الارتفاع لن يكون 100% (وأيضا بسبب أمور أخرى).

4. الشاطر منكم بيسأل: إذا الصندوق متداول فإنه من الممكن أن يرتفع سعر وحدات الصندوق بسبب الطلب الشديد على الوحدات مثلا حتى لو أن المؤشر هبط! فكيف يصبح ذلك؟ هنا ندخل بالتعقيد اشويه لأن الصناديق المتداولة لديها ما يسمى بصانع السوق.

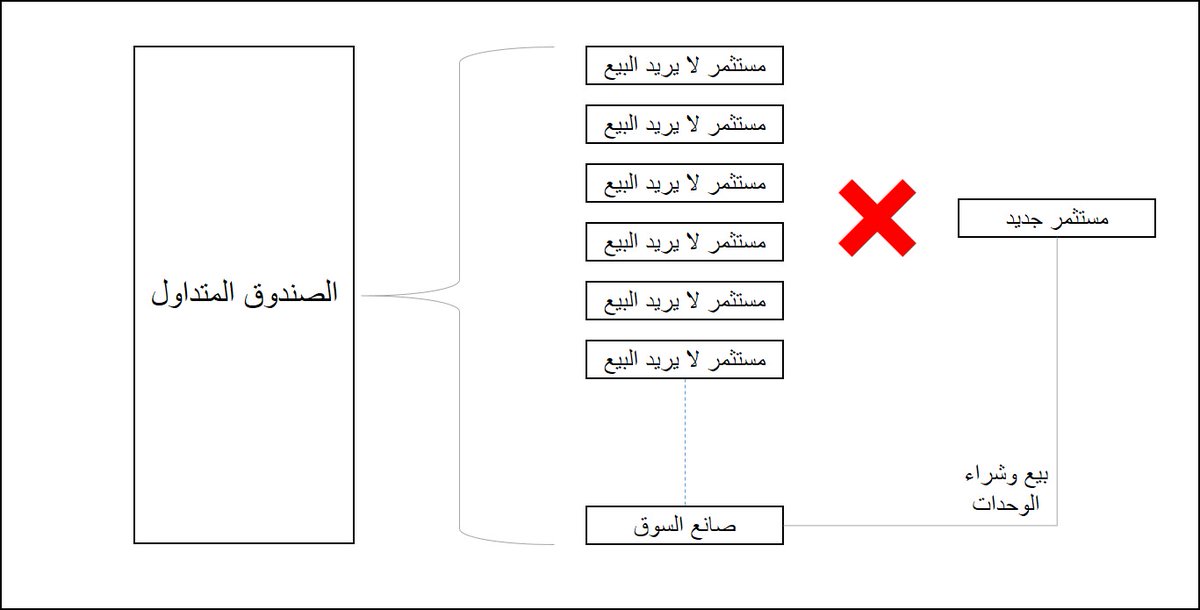

5. صانع السوق هو الجندي المجهول والمخرب على المضاربين. الغرض من صانع السوق هو توفير السيولة والمحافظة على صافي قيمة أصول الصندوق بحيث يماثل أداء المؤشر في مثالنا. كيف؟

6. لنفترض بأن جميع المستثمرين في الصندوق لا يريدون بيع الوحدات. ويأتي مستثمر جديد ويريد أن يشتري الوحدات من السوق الثانوية أي من المستثمرين الحاليين. ولكن لن يرض أي مستثمر حالي بالبيع إلا إذا عرض عليه سعر خيالي.

9. سعر وحدة الصندوق هو سعر تداول وحدات الصندوق في سوق الأسهم. صافي قيمة الوحدة الاسترشادية يساوي قيمة أصول الصندوق مطروحا منه مصاريف الصندوق. في العالم المثالي فإن سعر وحدة الصندوق يساوي سعر صافي قيمة الوحدة الاسترشادية.

10. لأننا لا نعيش في عالم مثالي فإنه سيكون هناك اختلاف ما بين هذين السعرين من فترة إلى أخرى. والأسباب كثيرة منها ارتفاع هائل في الطلب على وحدات الصندوق بحيث لا يستطيع صانع السوق تلبيته في الوقت المناسب. والعكس صحيح.

11. ستكون هناك فرص لاستغلال الفرق ما بين هذين السعرين ولكن الفرق لن يستمر طويلا. ملاحظة مهمة: يجب أن يكون صانع السوق ذا ملاءة مالية قوية لأن إذا كان الطلب خرافي فيجب عليه أن يكون مستعدا لتوفير السيولة لشراء مكونات المؤشر من جيبه في هذا المثال.

ا.هـ.

ا.هـ.

جاري تحميل الاقتراحات...